“En la bolsa, como en las carreras de caballos, el dinero mueve a la yegua. Las condiciones monetarias ejercen una enorme influencia en los precios de las acciones”. – Martin Zweig

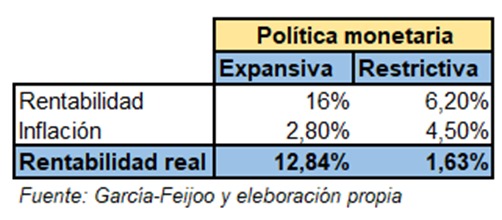

Durante los últimos meses, los principales bancos centrales han iniciado un cambio de rumbo en su política monetaria hacia mayores tipos de interés con el objetivo de combatir los efectos perniciosos que la inflación está provocando en sus economías. Históricamente, estas acciones de lucha contra la inflación suelen concluir con tipos de referencia reales positivos (es decir, que la diferencia entre la tasa de referencia y la inflación es positiva) por lo que, si el pasado es prólogo de lo que acontecerá, estas medidas podrían extenderse durante un tiempo considerable. Con este viraje recién comenzado ¿qué comportamiento de la renta variable es esperable a futuro? Según los datos del profesor de la Universidad de Florida Luís García-Feijoo, basados en el mercado de los EE. UU., las diferencias de rentabilidad entre aquellos periodos en los que la banca central aplicó una política expansiva frente a periodos en los que aplicó una política restrictiva resultaron significativas. Para determinar si la política monetaria se consideró expansiva o restrictiva, García-Feijoo monitorizó los cambios de dirección de la fed funds rate y de la primary credit rate, ambas consideradas las dos ‘palancas’ principales de la política monetaria convencional con la que la que la autoridad competente – en este caso la Reserva Federal – trata de cumplir con su doble mandato de estabilidad de precios y máximo empleo. Así, desde 1966 hasta 2019, cuando la política monetaria fue expansiva (es decir, ambas tasas se redujeron) las acciones generaron una rentabilidad del 16% frente al 6,2% cuando la política monetaria resultó ser restrictiva. Además, debido a que los bancos centrales tienden a aplicar medidas de política restrictiva cuando su preocupación principal es la estabilidad de precios, la brecha entre rentabilidades reales (en términos de poder de compra) fue aún más acusada. Cuando la política monetaria resultó ser expansiva la inflación fue del 2,8% mientras que durante los periodos restrictivos la inflación fue del 4,5% en promedio.

¿Cómo influyen los tipos en el comportamiento de la renta variable? Principalmente de cuatro maneras (*):

Los tipos de interés afectan al modelo de valoración

El valor de un activo es el valor presente descontado de los flujos futuros que dicho activo generará en el futuro. Gracias a esta técnica se pueden comparar flujos que ocurren en momentos distintos en el tiempo. Puesto que un euro recibido hoy no tiene el mismo valor que un euro recibido dentro de un año, el descuento permite comparar “peras con peras”. Uno de los inputs del modelo es la tasa de descuento, que corresponde a la rentabilidad que se obtendría si los flujos sucediesen tal y como el modelo ha previsto. La tasa de descuento o retorno esperado de un activo puede dividirse en dos grandes bloques:

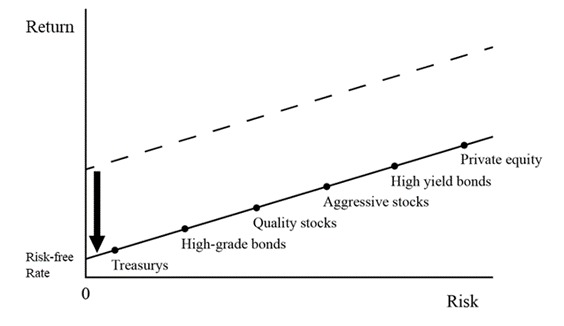

Retorno esperado = Tasa libre de riesgo + Exceso de retorno (Prima de riesgo)

La tasa libre de riesgo es la compensación que se obtiene por no asumir riesgo alguno. El caso más ilustrativo y cercano a una tasa libre de riesgo es el de los instrumentos de deuda a muy corto plazo emitidos por el gobierno de los EE. UU. Estos instrumentos carecen de riesgo de crédito (ya que el tesoro puede “imprimir” el dinero necesario para satisfacer la obligación con el tenedor), se negocian en mercados bastamente líquidos (por lo que el riesgo de liquidez es extremadamente remoto) y el riesgo de pérdida de poder adquisitivo es bajo (debido a que su vencimiento es muy cercano). Todo retorno esperado por encima de la tasa libre de riesgo corresponde a la compensación que un inversor exige por soportar determinados riesgos inherentes al activo en el que invierte. Mientras que la tasa libre de riesgo es común a todos los activos, la naturaleza específica de cada uno de ellos determinará la existencia de riesgos como el de crédito, liquidez… etc. Por ser común a todos los activos, ante un incremento de la tasa libre de riesgo, todo lo demás constante, el valor presente descontado de los flujos esperados de cualquier activo se verá reducido.

La rentabilidad de las empresas

Cualquier manual básico de contabilidad muestra que el beneficio es la diferencia entre ingresos y gastos. Tanto los tipos de interés como la inflación – principal determinante de las subidas de tipos – influyen sobre estas dos partidas. Por el lado de los ingresos, la demanda de muchas empresas depende en buena medida del acceso a crédito barato por parte de sus clientes. Es el caso de los bienes de consumo discrecional, en los que su coste suele representar varias veces el ingreso disponible de sus demandantes (por ejemplo, viviendas y automóviles). Frente a una subida de tipos de interés, el coste financiero de la deuda necesaria para adquirir dichos bienes se incrementa y, en consecuencia, su demanda se ve reducida. Además, en entornos de alta inflación, la demanda de otros bienes no necesarios también se ve afectada ya que los consumidores se ven obligados a destinar un mayor porcentaje de sus ingresos a cubrir necesidades básicas como alimentación, suministros, combustible, higiene, salud… etc.

Por el lado de los costes de la empresa, al incremento de los costes de la deuda se une el peaje adicional que supone la inflación sobre su estructura de costes operativos. La inflación aumenta tanto el coste de los insumos (materias primas, mano de obra, renta, bienes y servicios, etc.) como el montante de cualquier inversión en capital (CapEx) que se acometa. Como buena parte de las empresas no son capaces de trasladar a los precios finales de sus productos la totalidad de estos incrementos de costes, o lo hacen con un cierto retraso, sus márgenes se ven presionados a la baja. Una señal que apunta hacia un posible deterioro de los márgenes empresariales se produce cuando el índice de precios mayoristas (bienes intermedios que representan el coste de los insumos) se incrementa por encima del índice de precios al consumo, como ocurre actualmente.

Compras con margen

Muchos activos no se compran únicamente con efectivo. El caso más típico es el de las viviendas, en las que una parte se suele financiar con deuda y otra con recursos propios. Aunque no es tan común para el hombre de la calle, lo mismo ocurre con la adquisición de valores. En EE. UU. por ejemplo, una compra de este tipo permite financiar hasta el 50% del valor total con deuda. Si el montante de los valores adquiridos cae hasta representar menos del 33% de sus fondos propios, el adquiriente se verá impelido a realizar nuevas inyecciones de capital.

El volumen de estas operaciones con margen tiende a acumularse a un ritmo parejo al que lo hace el nivel de las cotizaciones. Cuanto mayor sea la cotización, mayor suele ser el volumen de compras de valores financiadas con deuda. Esto se explica en buena medida gracias al comportamiento procíclico de muchos inversores. Una compra con margen exige de la confianza necesaria para asumir que la rentabilidad del activo en el que se va largo cubrirá con suficiencia el coste de asumir la deuda en la que apoya su compra. Estudios como el de Greenwood y Shleifer (2013) indican que las expectativas de rentabilidad entre los inversores tienden a ser mayores cuando las rentabilidades realizadas más recientes fueron más elevadas, lo que supone un ejercicio de extrapolación del pasado más reciente.

Ante una subida de tipos el coste de la deuda utilizada se vuelve más onerosa, por lo que su uso en la adquisición de valores se desincentiva. Además, hay que añadir los dos factores expuestos anteriormente: mayores tasas de descuento y márgenes presionados a la baja conducen a cotizaciones más reducidas. Por todo ello, el diferencial entre la rentabilidad esperada de la acción frente a la deuda se vería reducido. La combinación de estos tres eventos puede desencadenar una venta forzada masiva por parte de aquellos inversores apalancados incapaces de realizar las aportaciones adicionales exigidas por sus brokers.

Aumento del coste de oportunidad

La idoneidad de cualquier asignación de activos tiene que evaluarse en función de los pasivos que tiene que financiar. En el caso de los inversores particulares, la resignación a gozar de un menor poder de compra puede ser la respuesta a la obtención de bajas rentabilidades. Sin embargo, muchos inversores institucionales (planes de pensiones, aseguradoras, endowments… etc.) no pueden permitirse ese lujo, especialmente en aquellos casos en los que la prestación que recibirá el partícipe en el futuro queda fijada de antemano. Durante la última década de tipos de interés bajos, las extraordinarias rentabilidades cosechadas en acciones y bonos han dado como resultado un mundo de bajas rentabilidades esperadas para aquellos activos convencionales que forman parte del ‘hábitat natural’ de estas instituciones (en particular, los bonos). La menor rentabilidad esperada supuso incrementar el riesgo de que en un futuro los activos no pudiesen satisfacer los pasivos. Ese diferencial excesivo entre el valor de los pasivos y los activos ha empujado a estas instituciones a desplazarse a lo largo de la línea del mercado de capitales en busca de rentabilidades que pudiesen satisfacer las obligaciones contraídas.

Uno de los casos más sonados ha sido el del gigante CalPERS (California Public Employees’ Retirement System), que en 2021 liquidó parte de su cartera de acciones y bonos para destinar esos fondos a inversiones de private equity.

En la actualidad, podríamos estar ante el inicio de un movimiento en sentido opuesto. Las recientes subidas de tipos podrían provocar que activos con menor riesgo que las acciones puedan volver a proporcionar la rentabilidad suficiente para cubrir los objetivos de inversión de estas instituciones. Llegado el momento estas instituciones se plantearían, ¿por qué invertir en acciones cuando se pueden obtener rendimientos suficientes en bonos? Este reajuste de carteras hacia un menor peso de renta variable podría provocar presión vendedora.

¿Qué hacer?

Si usted es un inversor veterano a la espera de liquidar parte de su cartera en el corto o medio plazo, la respuesta no es fácil. Si usted tiene la fortuna de gozar todavía de un horizonte de inversión prolongado, las malas noticias del presente pueden ser las buenas noticias del futuro. Como Peter Bernstein y Robert Arnott expusieron en “Bull Market?, Bear Market?, Should You Really Care?”, para la mayoría de los inversores a largo plazo, ni los mercados alcistas son tan beneficiosos ni los mercados bajistas tan dañinos como ellos piensan. Allí donde la reversión a la media aplica, un mercado alcista incrementa el valor de los activos en cartera a cambio de sufrir una reducción proporcional en el rendimiento futuro. En un mercado bajista ocurre lo contrario, se reduce el valor de la cartera pero a cambio de un mayor rendimiento a futuro.

En un mundo ideal, los mercados bajistas deberían producirse durante la fase de aportaciones y los mercados alcistas cuando se necesiten liquidar las posiciones. Como nadie ha conseguido tener el poder de controlar esto, el mejor consejo posible es el de ser consciente de las vicisitudes y mantener el rumbo.